年金支給額は下がる一方で、そもそもフリーランスには国民年金しか用意されていません。

だからこそ自覚的に備えをとしつこく主張しているわけですが、いつまでにいくら必要なのでしょうか。

もちろん人によって異なりますが、まずはイメージの一例をどうぞ。

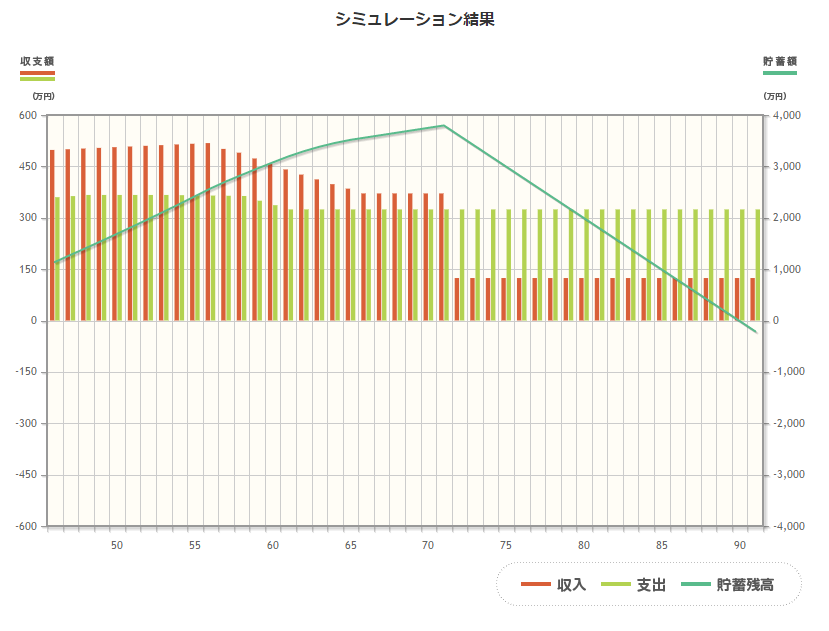

自営業、40歳、女性、配偶者あり、子供なし、世帯年収500万円、貯蓄1000万円での単純な試算です。

住宅ローンなどの負債が一切ない場合の数字であることに注意してください。

緑の折れ線グラフ(貯蓄残高)が90歳のあたりで0を割り込んでいます。

「今の収支水準では70歳まで働かないと90歳まで生活できない」

「90歳まで生活するには70歳までに4000万円が必要」ということがこの図からは読み取れます。

過酷でしょうか、余裕でしょうか。

この診断は金融庁の「ライフプランシミュレーション」で公開されています。

入力項目が少なくそれほど手間暇はかからないので、試してみてはいかがでしょうか。

その結果で不安だ、何か手を打ちたいというとき、FP相談を利用されてはと思います。

街の生活コスト

どこに住んでいてもできる仕事であれば、住む場所によって出費を抑える選択肢もあります。

都会より田舎のほうが安いはずですが、大都市同士を比較するとどうなるでしょうか。

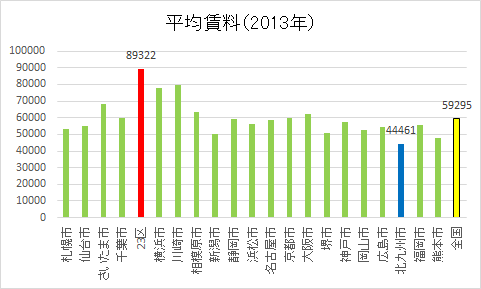

ここでは住居を借りると仮定して全国の政令指定都市を見てみます。

総務省統計局統計調査部国勢統計課の公表しているデータによると、2013年現在、平均賃料が最も高いのは東京23区で8万9322円、最も安いのは北九州市で4万4461円です。

総じて関東の都市では高くなっています。

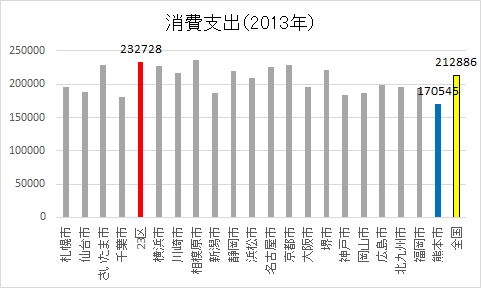

いっぽう、総務省統計局の家計調査(1世帯当たり年平均1か月間の収入と支出)で同じ2013年を見ると、最も高いのは同じく東京23区で23万2728円ですが、最も安いのは熊本市で17万545円です。

なお、この数字は「消費支出(除く住居等)」のデータを引用しています。

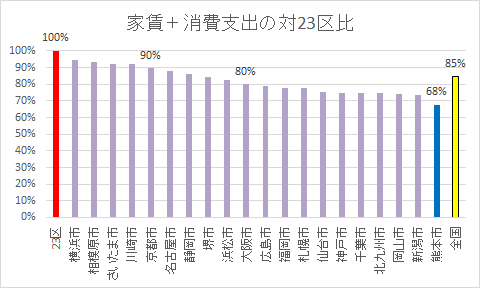

かなり強引ですが、上述した2つの値を単純に合計して降順に並べてみたのが下のグラフです。

やはり総じて関東が高く、他地域では大阪でも東京の80%とだいぶ割安感があります。

関東の中では千葉だけが低水準になっています。

ここまでのデータだけで地方都市がお得だとはもちろん断言できません。

たとえば旅行や出張の機会が多ければ新幹線や飛行機のアクセスも気になるところです。

飽くまで個人の価値観、ライフスタイルに照らして選んでこそ合理的と言えるでしょう。

まずは現状の確認から

たいていの人は金融機関の口座を事業用と生活用で分けているかと思います。

まずは生活用口座の入出金状況と残高を確認してみましょう。

通帳がない口座の場合は1~3か月単位で取引明細を保存するのがおすすめです。

取引明細を送ってこない口座の場合は定期的にログインして確認します。

特定の期間について、入金と出金をそれぞれ合計します。

1年単位で見るのが一番ですが、まずはすぐできる範囲で確認してみましょう。

生活用口座を1つに絞っている場合、その入金合計がその期間の収入です。

複数の口座を使っている場合は合算しましょう。

同様に計算した出金合計がその期間の支出です。

実際にそれぞれいくらなのか見て確認することに意味があります。

集計期間が1年間であれば、収入が年収、支出が生活費にほぼ相当します。

1年未満のときは仮に月数で割って12をかけ、1年分に換算してみましょう。

さて、いくらでしたか。想定していた数字とのずれはありませんでしたか。

以降この 収入合計を「年収A」、 支出合計を「年間生活費B」と表記します。

「年収A」-「年間生活費B」が少ないときは支出の見直しが必要です。

おおよその基準として「年間生活費B」/12ぐらい見ておきましょう。

「年収A」-「年間生活費B」が多いときは投資を検討する価値があります。

単発の支出や収入で金額が大きいものはありましたか。

再び発生する可能性があるものは予備費として「年間生活費B」に加えます。

以降この数字を「年間生活費C」と表記します。

生命保険の見直しや所得補償保険の検討には「年間生活費C」を使います。

「いくら稼いでいるか」ではなく「いくら確保すべきか」に目を向けましょう。

目先の受注減や入金待機期間の長さに振り回されず計画を立てられるようになります。