個人事業主には確定申告が必須で、青色申告なら65万円の所得控除が受けられます。

青色申告には複式簿記による決算書の提出が必要です。

青色申告決算書の作成は会計ソフトを使えば簿記の知識がなくとも簡単にできます。

ここまでは、このブログをお読みの方にはほぼ当然かと思います。

従来の会計ソフトでも決算書の作成は簡単ですが、前提となるデータの入力には手間がかかります。

このうち銀行口座の入出金、交通費の出金伝票は入力を自動化できるクラウドサービスが出てきました。

MFクラウド会計、freee、やよいの青色申告オンラインなどです。

またWindows版パッケージソフトでもやよいの青色申告やみんなの青色申告は同様の機能に対応しています。

入出金する口座のログイン情報を登録すれば、取引情報の取得から仕訳までが自動です。

自動なので初期設定以降の手間はかからず、また手作業による抜け漏れのリスクもありません。

また領収書やレシートをデータ化するSTREAMEDやDr.経費精算と連携するサービスもあります。

請求書の作成支援サービスMisocaと連携すれば売掛管理にもなります。

各サービスは一部を除き有料ですが、会計ソフトを毎年更新する予算で収まります。

省力化で浮かせる時間がいくらに相当するか、考えてみてはいかがでしょうか。

持病がない人は献血へ

お金を考えたいのに献血?と驚かれた方、定期検診は受けていますか?

一部の国保組合を除き、国民健康保険には定期検診がセットされていません。

持病でもないかぎり、わざわざ時間を割いて医療機関に足を向ける人は少ないかと思います。

また、治療と紐付かない検査は保険診療とならず受診費用もかさみます。

とは言え病気、特に生活習慣病はできるだけ早くから兆候をつかんでおきたいもの。

そこで、定期検診の代わりに献血はいかがでしょうかという提案です。

世のため人のためを二の次にしても、利点は3つあります。

・無料でできる

・検査項目が多く、精度は医療機関並

・病人と出会う危険性の低い場所で検査が受けられる

献血は健康な人だけがすることになっているため、余病を移される心配がありません。

この面では内科、特に小児科もある医療機関より献血ルームのほうが安心です。

人と接することなく完結できる仕事の場合、普段の感染リスクも低いとみてよいでしょう。

裏を返すとそのぶん免疫力は低いかもしれないのです。

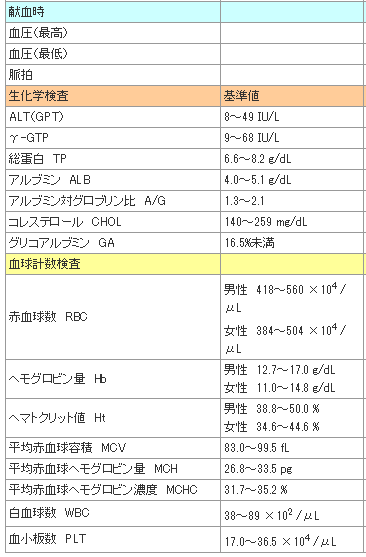

検査項目の多さと詳しさについては、一般検診相当以上です。

これだけのデータが一度で分かり、また直近5回分の推移を見られます。

データはメールクラブに登録すれば専用サイトで見られ、登録しなくともハガキが届きます。

各データの読み方もハガキやサイトで案内されています。

因みに全国どこの献血ルームでも同じ検査が受けられ、自宅にハガキが届きます。

注意点は、当然ながら健康体でなければ献血を断られることです。

ただし、問診や比重検査などで断られたときは保健師や医師のアドバイスを受けることもできます。

また服薬、手術、歯石除去、予防接種など制約はありますので献血が未経験の方は確認してみてください。

ふるさと納税で一石三鳥?

ふるさと納税という制度をご存じでしょうか。

都道府県または市町村への寄付金のうち一部が所得税と住民税から控除されるというものです。

「寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される」とされていますが、(住民税所得割額)×20%が上限なので必ずしも全額ではありません。

とは言え所得控除なので、課税所得の圧縮に活用できる可能性があります。

もう少し所得を圧縮できれば税率や健康保険料が軽減される場合の調整に使えるのです。

また「ふるさとチョイス」や「さとふる」といったサイトでは自治体からの返礼品を一覧できます。

返礼品が豪華すぎる問題も浮上してきているので内容は将来的に縮小されるかもしれません。

とは言え、納税でおまけをもらう感覚なら十分にお得感は味わえます。

下手な株主優待より得するといった宣伝も多々ありますが、本質はそこではありません。

自治体によって選択肢は異なりますが、寄付金の使途を指定できるのです。

通常、税金はただ徴収されるだけで使途を指定することはできません。

それがこの制度では、一部とはいえ「まちづくり」や「ひとづくり」など街に「投資」ができます。

ふるさと納税という愛称ですが、寄付する先はどこでもかまいません。

居住地ならぬ近隣の街に「納税」して行政に少しだけ参加するのも面白いと思います。

まず何に投資するか

一般に、投資をするには前述したNISA口座など、証券会社に口座を開設するのが第一歩です。

投資≒各種証券取引には手数料がかかります。

ネット証券会社と言われるところでは老舗各社より割安で、貸株などのサービスもあります。

それぞれ特徴があるので見比べてみることをおすすめします。

肝心な問題は何に投資するか(何を買うか)です。

投資の知識や経験があまりないうちに会社四季報を見てもよく分からないかと思います。

切り口のヒントとして、株の場合「株主優待銘柄」で趣味に合うものを探すという手があります。

証券会社や日経新聞などのサイトで株主優待銘柄を検索すると、優待特典だけでなく会社の概要も分かります。

自社製品や地元特産品で選ぶもよし、金券類の使い勝手で選ぶもよしです。

航空会社の優待券など換金性のある特典品は運用益の一部と見込んでもよいでしょう。

これといったお気に入りがない、もっと手軽に始めたいという需要もあるかと思います。

投資信託には積立商品もあるので、リスクを抑えてこつこつ増やすタイプ向きです。

しかし一口に投資信託と言っても実際の商品は数え切れないほどあります。

自分に向いた商品を知るための一助として、AIを活用した診断ツールはいかがでしょうか。

みずほ銀行のSMART FOLIO、MUFJ国際投信のポートスターなどは無料で利用できます。

スマートフォンをお使いの方にはリスクレベルから診断できるアプリ、FUND MEなどもあります。

手数料がかかってもよければTHEOや楽ラップといった投資を一任できるサービスも出てきました。

投資の性質上、元本保証ではありませんがプロが分散投資するため相対的には安全です。

旅費より高い交通費

包括旅行運賃/IT運賃という言葉をご存じでしょうか。

旅行会社を通じて交通と宿泊を手配した場合に適用される割引運賃の一種です。

たとえば羽田-伊丹往復の航空便と大阪新阪急ホテルを11/1-2日の1泊2日、大人1人で手配すると

全日空「旅作」ではシングル素泊まりで21600円~となっています。

一方、同じ全日空で航空便のみを手配すると片道で11490円~、往復換算22980円~です。

大阪新阪急ホテルがいくらかを気にするまでもなく1泊したほうが安くなっています。

同様のツアーは他の航空会社やJTBなどの旅行代理店でも利用できます。

「フリープラン」をキーワードに検索するとよいでしょう。

安いには安いなりの注意点もあります。

契約上パッケージツアー(団体旅行)となるため、旅程の変更ができません。

利用便の出発前でも変更できないため、計画には十分な余裕が必要です。

ツアーによっては往路と復路の利用駅/空港を変えられるものもあります。

また、1泊3日や1泊4日といった手配もできます。

包括旅行運賃の適用条件が国内では「往復の交通+1泊以上」が条件のためです。

初日だけパッケージに含まれる施設で泊まれば復路出発はある程度ずらせます。

ちなみに海外ツアーでも同様の仕組みはありますが、適用条件が目的地により異なります。

海外ツアーだと最低2泊は含める必要があるようです。

面倒がらずにツアー条件を確認してみましょう。

領収書の但し書きは「運賃および宿泊費」などにしてもらえます。

単独では経費に計上できない朝食代も朝食付きプランを選べば問題ありません。

時間に余裕が見込める出張や個人旅行には「フリープラン」も一案ではないでしょうか。

生きていくための資金計画

年金支給額は下がる一方で、そもそもフリーランスには国民年金しか用意されていません。

だからこそ自覚的に備えをとしつこく主張しているわけですが、いつまでにいくら必要なのでしょうか。

もちろん人によって異なりますが、まずはイメージの一例をどうぞ。

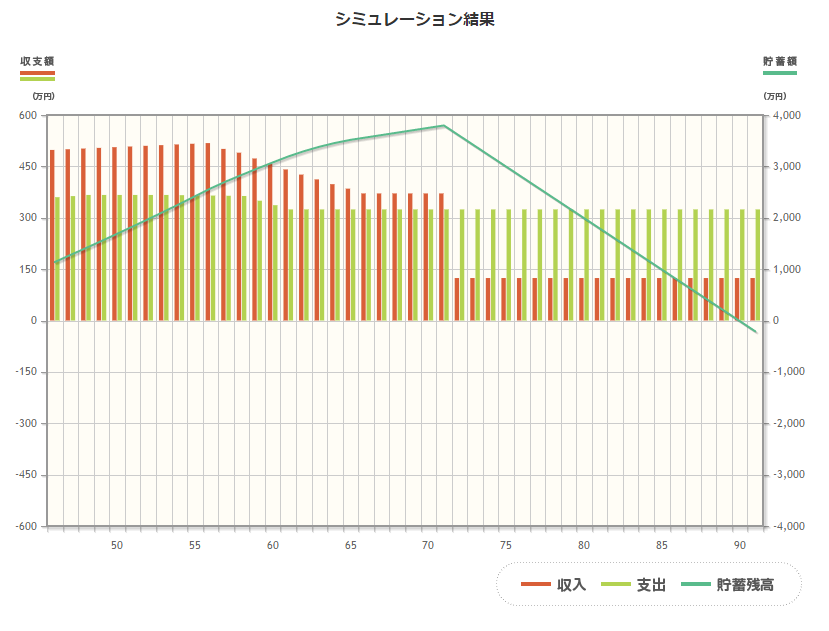

自営業、40歳、女性、配偶者あり、子供なし、世帯年収500万円、貯蓄1000万円での単純な試算です。

住宅ローンなどの負債が一切ない場合の数字であることに注意してください。

緑の折れ線グラフ(貯蓄残高)が90歳のあたりで0を割り込んでいます。

「今の収支水準では70歳まで働かないと90歳まで生活できない」

「90歳まで生活するには70歳までに4000万円が必要」ということがこの図からは読み取れます。

過酷でしょうか、余裕でしょうか。

この診断は金融庁の「ライフプランシミュレーション」で公開されています。

入力項目が少なくそれほど手間暇はかからないので、試してみてはいかがでしょうか。

その結果で不安だ、何か手を打ちたいというとき、FP相談を利用されてはと思います。

投資を始めるならNISAから

一昨年あたりから広告などでNISAという言葉を見聞きしている人は多いと思います。

NISAは投資の種類ではありません。「少額投資非課税制度」のことです。

株式や投資信託の売却益、配当にかかる各20.315%の税金がNISAでは一定の範囲で免除されます。

一定の範囲というのは各年の新規投資額で120万円、合計600万円の上限です。

また各年の非課税投資枠120万円は有効期間が5年間という制限もあります。

売却益(譲渡所得)は確定申告の対象になりますが、NISAは非課税であるためその必要もありません。

株式や投資信託への投資をしたことがない人にも初めの一歩としておすすめです。

NISAは非課税という書き方をしてしまいましたが、この制度は適用できる口座が限定されているため

実用上「NISA口座での取引内容は非課税」と考えても問題ないでしょう。

NISA口座は原則1人1口座です。複数の金融機関に開設することはできません。

ただ、口座に株式や投資信託の残高がなければ他の金融機関で作ることもできます。

また、未成年の子供がいる家庭ではジュニアNISA口座も開設できます。

こちらは新規投資額で毎年80万円が上限ですが、非課税期間に猶予措置があります。

また子供本人が18歳になるまでは払出しできないというのも特徴です。

NISA、ジュニアNISAとも当面2023年(平成35年)までの制度です。

法改正などにより延長されるかもしれませんが、利用をお考えの方はお早めに。

街の生活コスト

どこに住んでいてもできる仕事であれば、住む場所によって出費を抑える選択肢もあります。

都会より田舎のほうが安いはずですが、大都市同士を比較するとどうなるでしょうか。

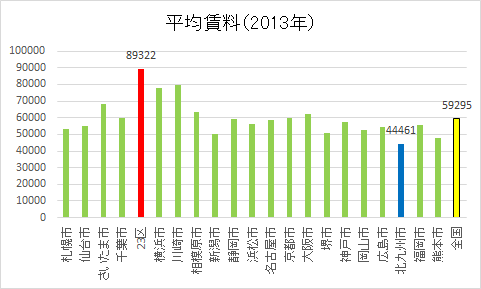

ここでは住居を借りると仮定して全国の政令指定都市を見てみます。

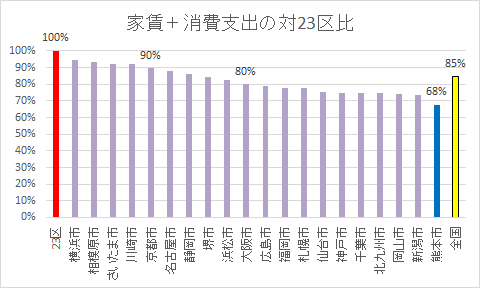

総務省統計局統計調査部国勢統計課の公表しているデータによると、2013年現在、平均賃料が最も高いのは東京23区で8万9322円、最も安いのは北九州市で4万4461円です。

総じて関東の都市では高くなっています。

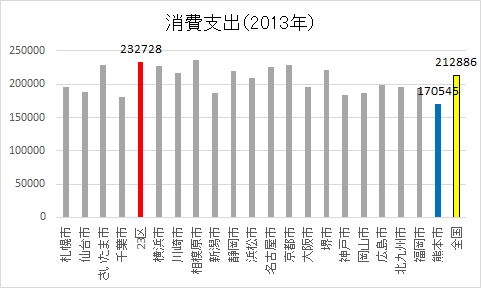

いっぽう、総務省統計局の家計調査(1世帯当たり年平均1か月間の収入と支出)で同じ2013年を見ると、最も高いのは同じく東京23区で23万2728円ですが、最も安いのは熊本市で17万545円です。

なお、この数字は「消費支出(除く住居等)」のデータを引用しています。

かなり強引ですが、上述した2つの値を単純に合計して降順に並べてみたのが下のグラフです。

やはり総じて関東が高く、他地域では大阪でも東京の80%とだいぶ割安感があります。

関東の中では千葉だけが低水準になっています。

ここまでのデータだけで地方都市がお得だとはもちろん断言できません。

たとえば旅行や出張の機会が多ければ新幹線や飛行機のアクセスも気になるところです。

飽くまで個人の価値観、ライフスタイルに照らして選んでこそ合理的と言えるでしょう。

パソコンは資産か消耗品か

10万円未満の備品は消耗品費、10万円以上のものは減価償却資産というのが原則です。

消耗品費は払った年度の経費に計上して終わり、減価償却資産は文字どおり減価償却をしていきます。

取得価額10万円以上でも30万円未満であれば一括で計上できる特例もあります。

他にも要件があるので気になる方は国税庁のページで確認してください。

パソコンの法定耐用年数は4年のため、減価償却は4年かけて行います。

購入した年度の所得を圧縮してよければ一括で計上したほうが後の手間がかかりません。

ローンの与信などの目的があり所得を多めに残したいときは資産計上ということになります。

2年目や3年目に償却を終えることはできませんので注意してください。

一方、購入予定の機種が10万円よりわずかに高い/安い場合は購入価格を調整する方法もあります。

怪しい裏技ではなく、メーカー直販を利用して構成を変更するだけです。

10万円(または特例を適用して30万円)未満にしたいときはできるだけオプションを外します。

例えば内蔵メモリの需要があまりない場合、内蔵メモリ増設の余地がある機種の場合に有効です。

機種によってはメモリ増設の余地がないので注意してください。

資産計上のため10万円以上にしたいときはソフトや備品なども含めオプションを付けます。

パソコン一式として領収書を発行してもらえばオプションもパソコンの一部です。

領収書の発行なら家電量販店でもできるという方、正解です。

ただ量販店よりメーカー直販のほうが得てして保証が利くので比べてみてください。

個人事業主でも業務用(法人向け)機種を購入できるからです。

業務用(法人向け)機種の3年保証には出張修理サービス込みのものもあります。

修理や保証は利用しないで済むのが一番ですが、いざ利用してみるとありがたいものです。

メーカー直販のサポートで部品の取り寄せに何日もかかることはまずありません。

故障したときに使えない時間がかなり抑えられると言えます。

生命保険が要る人、要らない人

生命保険が企業や官公庁に勤めていた当時にかけたままの人は、見直してみる価値があります。

必要とする保障金額が変わっている可能性があるためです。

そもそも扶養家族のいない人は生命保険をかける必要がほぼありません。

生命保険はその人が亡くなったとき残された家族の生活を支えるためのものだからです。

家族にも収入がある場合、その収入に見合った保障(=保険金額)を検討してみましょう。

また、平成24年(2012年)から所得税の生命保険料控除額が変更されています。

生命保険と医療保険が別枠になり、生命、医療、個人年金それぞれの上限が4万円になりました。

上記の理由で生命保険が必要ない人は医療保険に掛け替えるメリットもあります。

空いた生命保険の枠で養老保険や満期金のある定期保険をかけるという選択肢です。

払い込んでいる間は年4万円の節税になります。

死亡時以外に給付を受けると一時所得の対象となりますが、払い込んだ金額分は対象外です。

特別控除額50万円もあるため、実際には所得税がかからないこともあります。

一般に保険会社の商品よりも県民共済や全労済などの共済のほうが掛金は割安です。

ただ、資金余力によっては、敢えて生存給付金のある保険商品にする手もあります。

前述したクレジットカード払いにするメリットと上記を合わせると得する場合もあるからです。

払い込む掛金総額から生存給付金を引いた残りを実質掛金として考えてみましょう。

年齢や性別によっては共済よりも保障が割安になることがあります。