基礎控除、青色申告特別控除、社会保険料、配偶者控除は除外します。

経費を支払う以外に課税所得を圧縮する(減らす)余地はいくらあるでしょうか。

単純に最大値のみ合計すると177万6000円になります。

生命保険料控除:保険の契約または更新の時期により金額が異なります。

すべて平成24年(2012年)以降に契約または更新している場合

生命保険料4万円+介護医療保険料4万円+個人年金保険料4万円→12万円

すべて平成23年(2011年)以前に契約している場合

生命保険料5万円+個人年金保険料5万円→10万円

平成23年(2011年)以前と平成24年(2012年)以降の契約が混在している場合

生命保険料4万円+個人年金保険料4万円→8万円

小規模企業共済等掛金控除

小規模企業共済84万円+確定拠出年金81万6000円→165万6000円

寄附金控除は下記の計算となるため一定の金額ではありません。

特定寄附金または総所得の40%のうち低いほう-2000円

ここから、小規模企業共済と確定拠出年金の掛金が大きく寄与していることが分かります。

どちらも掛金の変更ができるので、年ごとに調整するのが合理的かもしれません。

本文はブログという媒体の性質上、一般的な制度の紹介にとどめております。

具体的な情報についてはコメント欄またはこちらからお問い合わせください。

医療費が多くかかった年は医療費控除

その年に支払った医療費が10万円を超えるときは医療費控除が受けられます。

対象には生計を同じくする家族にかかった医療費も含まれます。

ただし入院保険などがおりた場合、その給付金額相当分は対象外です。

つまり「支払った医療費-保険金-10万円」が所得から差し引かれます。

(その年の総所得金額等が200万円未満の人はその5%)

ここで言う医療費とは、医療機関に支払った金額だけではありません。

薬局で薬を購入した場合も、治療薬であれば対象になります。

また、通院費も対象ですが、ガソリン代や駐車場の料金等は対象外です。

生計を同じくする家族でも、入院の付き添いや見舞いにかかった費用は対象外です。

本文はブログという媒体の性質上、一般的な制度の紹介にとどめております。

具体的な情報についてはコメント欄またはこちらからお問い合わせください。

外出交通費を確認する方法

帳簿はまめにつけるのが一番ですが、交通費は後日でも確認できる場合があります。

領収書が出ない近距離の電車やバスの運賃は出金伝票に控えておきましょう。

モバイルSuicaであればアプリのSF(電子マネー)メニューに利用履歴表示メニューがあります。

Suica、PASMO、ICOCAなどのICカードの場合、対応券売機で利用履歴が印字できます。

たとえばSuica対応券売機では最大26週間、20件まで表示できます。

いずれも日付、乗車駅、下車駅、利用金額とチャージ残高が表示されます。

PiTaPaであれば券売機で過去6か月分まで遡って確認できます。

PiTaPaをIC対応券売機に入れ ICカード画面で「ご利用明細表示/印字」ボタンを押します。

仕事か私用かが判断できない場合、Googleマップアプリの「タイムライン」がヒントになります。

日付ごとに目的地と滞在した時間が分かるのでおおよその判断はつくでしょう。

現金勘定は使いよう

節約や蓄財には直結しませんが、記帳の手間を減らすヒントを一つ。

事業用口座から生活費を下ろすと仕訳は「事業主貸」勘定になります。

いっぽう事業用費用(経費を支払うための備え)を下ろすと仕訳は「現金」勘定です。

ある程度を現金勘定にしておくと記帳の手間が省けます。

また生活用口座への資金移動は50万円単位にまとめると記帳の行数そのものが減ります。

必要な分ずつ下ろすのは、生活用口座に移してからのほうが楽になるということです。

そしてクレジットカードやSuicaなどでの事業用出費を現金勘定からの支出として計上します。

カード類は本来なら現金でも預金でもない別勘定で管理しますが、その必要はないのです。

仕事に使った分だけ領収書を取っておくなり出金伝票を発行するなりすれば大丈夫。

電気料金や通信料金などの家事按分するものもいったん現金支出としておいて一括処理したほうが楽です。

入力の都度いちいち計算する手間が省けます。

所得を圧縮するには

個人にとって節税=所得税の軽減なので、課税所得を減らす=所得を圧縮することになります。

では実際、具体的にどういう手段があるでしょうか。

・青色申告を選択する

青色申告承認申請を行って青色申告決算書を確定申告の際に提出すれば最高65万円が控除されます。

なお、承認申請の手続きは業務を開始した日から2か月以内です。

2か月を過ぎてしまっている場合は翌年分から適用となります。

青色申告決算書は会計ソフトを使えば特に簿記の知識がなくとも簡単に作成できます。

・経費を計上する

仕事に関係する出費は領収書をもらって記帳しておきましょう。

領収書が出ない近距離の鉄道運賃などは会計ソフトなどで出金伝票処理をします。

稼ぎの多い年には、数年内に必ず使いそうな物資を買いだめしておく方法もあります。

自宅で仕事をしている場合、電気料、通信料などは家事按分を検討しましょう。

・貸倒引当金を計上する

売掛を伴う事業の場合、年末時点での売掛金の帳簿価額合計の5.5%以下までは貸倒引当金勘定へ繰り入れることで経費に認められます。

・小規模企業共済に加入する

11月~12月でも初月分の金額を現金で用意すれば加入できます。

・確定拠出年金に加入する

加入した月から12月までの掛金のみ控除(上限68000円)の対象となります。

・個人年金保険に加入する

加入した月から12月までの保険料のみ控除(上限40000円)の対象となります。

・生命保険に加入する

加入した月から12月までの保険料のみ控除(上限40000円)の対象となります。

・医療保険に加入する

加入した月から12月までの保険料のみ控除(上限40000円)の対象となります。

圧縮し甲斐のある所得のライン

所得税は超過累進課税のため、所得金額に応じて税率が変わります。

所得金額が大きいほど税率も上がるのですが、税率は2016年現在7段階です。

195万円以下、330万円以下、695万円以下、900万円以下、1,800万円以下、4,000万円以下、4,000万円超の段階ごとに税率が決まっています。

これらの数字ぎりぎりの人は特に所得の圧縮し甲斐があると言えるでしょう。

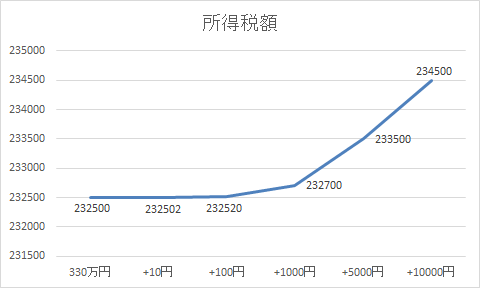

特に330万円を境に10%→20%、900万円を境に23%→33%と跳ね上がります。

実際には控除額があるため所得金額330万円と330万1円では差がつきません。

ですが330万1000円以上になってくると税率の違いが効いてきます。

この傾向は330万円超~695万円以下でも同じです。

因みに所得金額900万円のときは税額207万円ですが、900万1円になると297万円課税されます。

確定申告の省力化

個人事業主には確定申告が必須で、青色申告なら65万円の所得控除が受けられます。

青色申告には複式簿記による決算書の提出が必要です。

青色申告決算書の作成は会計ソフトを使えば簿記の知識がなくとも簡単にできます。

ここまでは、このブログをお読みの方にはほぼ当然かと思います。

従来の会計ソフトでも決算書の作成は簡単ですが、前提となるデータの入力には手間がかかります。

このうち銀行口座の入出金、交通費の出金伝票は入力を自動化できるクラウドサービスが出てきました。

MFクラウド会計、freee、やよいの青色申告オンラインなどです。

またWindows版パッケージソフトでもやよいの青色申告やみんなの青色申告は同様の機能に対応しています。

入出金する口座のログイン情報を登録すれば、取引情報の取得から仕訳までが自動です。

自動なので初期設定以降の手間はかからず、また手作業による抜け漏れのリスクもありません。

また領収書やレシートをデータ化するSTREAMEDやDr.経費精算と連携するサービスもあります。

請求書の作成支援サービスMisocaと連携すれば売掛管理にもなります。

各サービスは一部を除き有料ですが、会計ソフトを毎年更新する予算で収まります。

省力化で浮かせる時間がいくらに相当するか、考えてみてはいかがでしょうか。